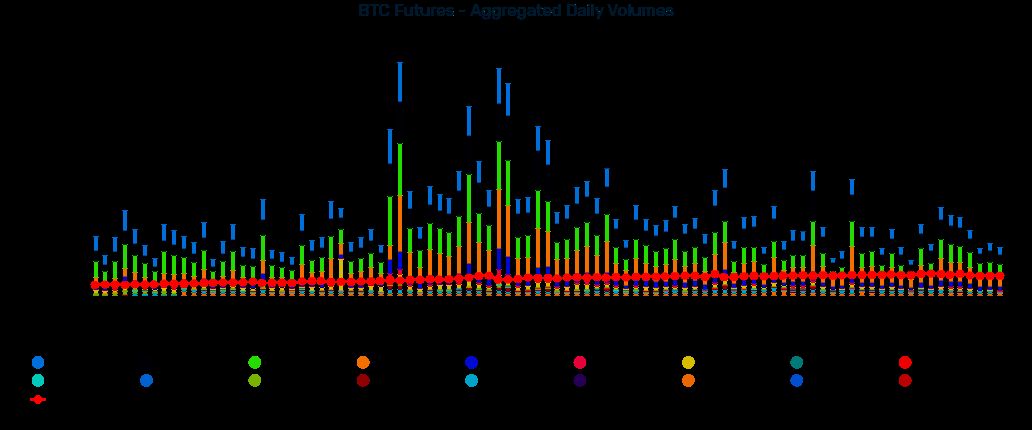

CryptoRank.io, суммарный суточный объем торговли фьючерсами на биткоин на основных биржах регулярно превышает 35 млрд долларов.

По итогам 2019 года, ежедневный объем спотовых торгов по биткоину многократно проигрывает объемам торгуемых фьючерсных контрактов.

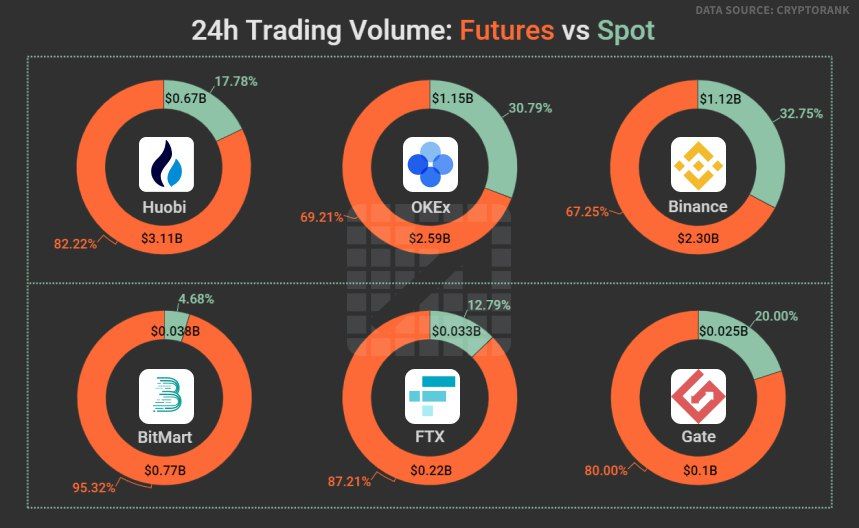

Сервис мониторинга и аналитики CryptoRank.io, показывает, что ежедневный объем торгов фьючерсами на биткоин более чем в 4 раза превышает объем спотового рынка.

На графике выше видно, что суточный объем фьючерсной торговли составляет более 16 млрд. долларов, в то время как объем спотовых сделок менее 4 млрд. долларов (в расчет берется скорректированный реальный объем на 100 крупнейших биржах).

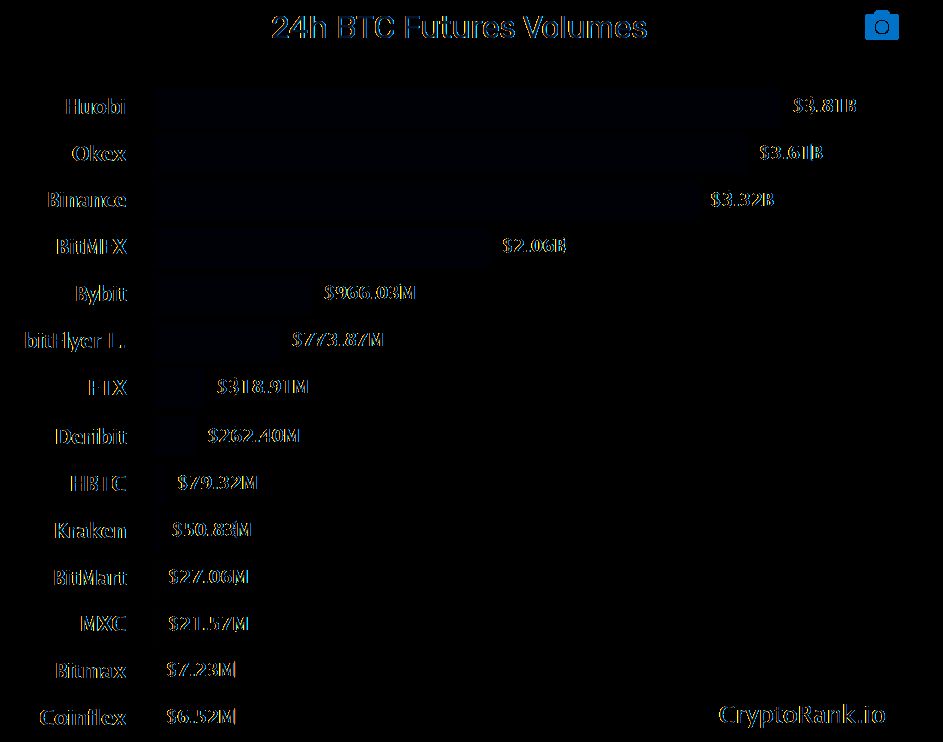

Всего четыре биржи — Huobi, OKEx, Binance и BitMEX — обеспечивают почти 80% суточного объема торгов фьючерсами на биткоин.

Соотношение объемов фьючерсов и спотовых рынков на основных биржах, которые предлагают оба вида сделок, можно увидеть на графике ниже.

Как видно из диаграмм, объемы фьючерсных сделок на всех биржах многократно преобладают над спотовыми.

Фьючерсный контракт — это соглашение о покупке или продаже актива в определенную дату (дата экспирации) по определенной цене (фактическая цена покупки контракта). Это производный инструмент, и его стоимость зависит от цены базового актива — биткоина. Каждая фьючерсная сделка нуждается в покупателе и продавце контракта с одинаковым объемом и сроком погашения.

При продаже фьючерсного контракта продавец откладывает во времени расчет по нему. При спотовой торговле расчет происходит в то же время, что и сделка. Важно отметить, что торговля фьючерсами происходит в отдельной книге ордеров.

Существует несколько вероятных причины, которые стоят за преобладанием объема фьючерсных сделок.

Майнеры прибегают к использованию фючерсов, хеджируя будущие доходы и снижая неопределенность денежных потоков. Институциональные трейдеры также часто прибегают к этому методу: позиции покупателя биткоина хеджируются шортом по фьючерсному контракту и наоборот — короткие позиции по биткоину хеджируются длинными по фьючерсу.

Во время стремительного падения биткоина, участники спотовой торговли стремятся побыстрее выйти в стейблкоины, не имея возможности напрямую заработать на падении. Фьючерсная торговля предусматривает решение для получения прибыли — игра на понижение с помощью открытия коротких позиций.

Фьючерсные сделки предлагают частичное обеспечение при открытии позиции. Для трейдера это дает возможность снизить реальный объем входа в сделку. Причем в отличие от традиционных фьючерсных рынков на товары и акции, где обеспечение по контракту обычно находится в диапазоне 10-20% от соответствующей стоимости базового актива, на криптовалютные деривативы плечо достигает 100х и выше.

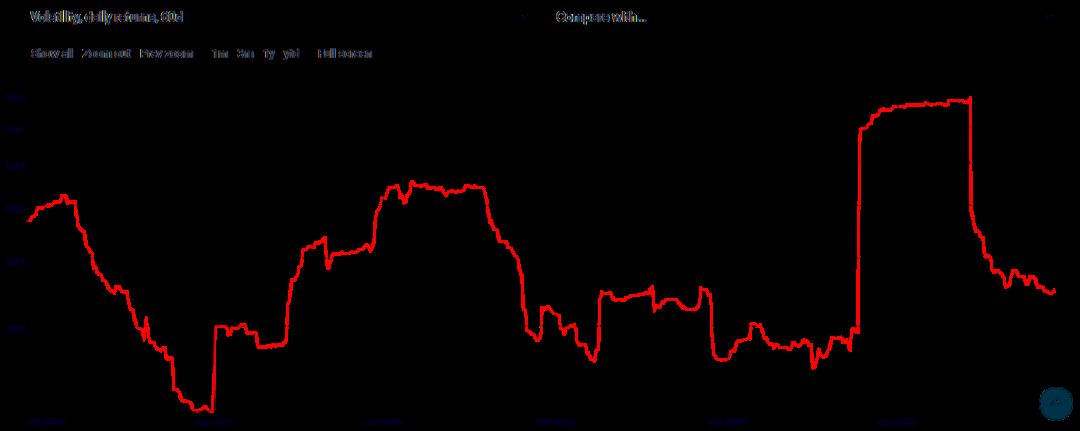

Несмотря на случающиеся с биткоином обвалы и взлеты, как например 12-13 марта (цена первой криптовалюты упала с 8 000$ до 3 800$), спекулятивно настроенные трейдеры отмечают недостаток дневной волатильности. Подобное обстоятельство подтолкнуло их к торговле фьючерсами с огромным плечом, вплоть до 100x на BitMEX и 125X на Huobi.

Активное развитие фьючерсной торговли биткоином произошло благодаря запуску деривативных площадок. Так, в 2019 году старт фьючерсной торговле дали уже существующие спотовые биржи, среди которых Huobi Global, OKEx, Binance, BitMax и BiKi. Кроме того, в 2019-2020 на рынок криптовалютных деривативов пришли новые игроки — FTX, Deribit, Bybit, Phemex и другие.

- Биткоин: где купить? Обзор некоторых платформ для покупки криптовалюты

- Cryptonica – лучший информационный портал о криптовалюте

- Прогноз курса Ethereum: опасения регулирующих органов по поводу будущего ETH стремительно растет

- Обмен юсдт на российские рубли

- Выбор интернет-казино с минимальным депозитом и невысокими ставками

iMag.one - Самые важные новости достойные вашего внимания из более чем 300 изданий!

iMag.one - Самые важные новости достойные вашего внимания из более чем 300 изданий!